Dlaczego warto przyjrzeć się założeniom strategii CMM.

Strategia CMM to zbiór subiektywnych założeń na temat rynku, ocierających się wręcz o teorię spiskową. Dlaczego teoria spiskowa? Tego nie dowiecie się z niniejszego artykułu jako że jego głównym celem jest przedstawienie zarysu założeń metodologii. Największą zaletą tej strategii jest możliwość wkomponowania jej założeń do istniejącego systemu.

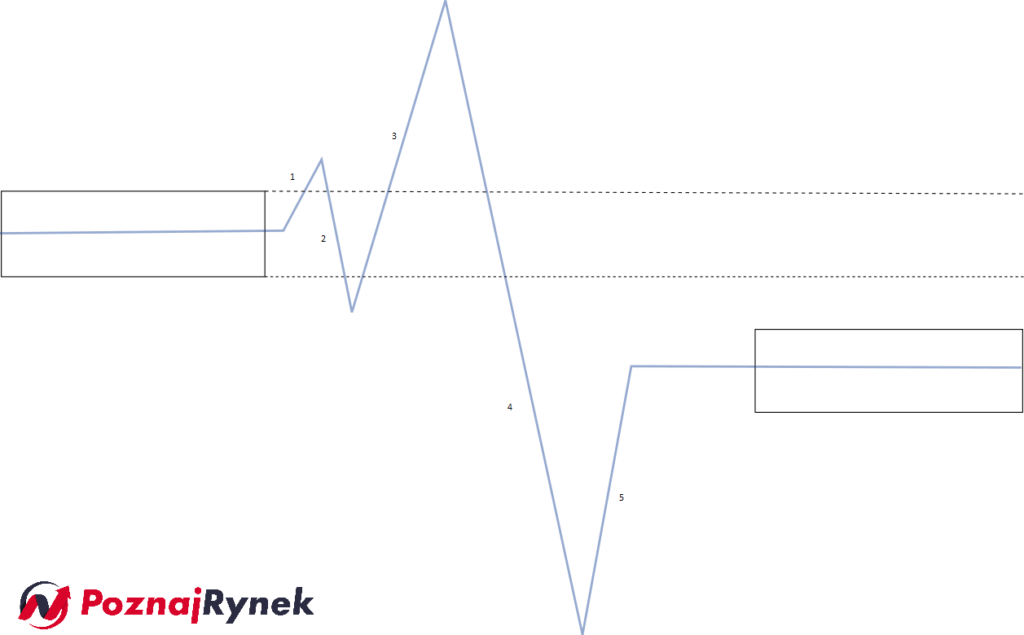

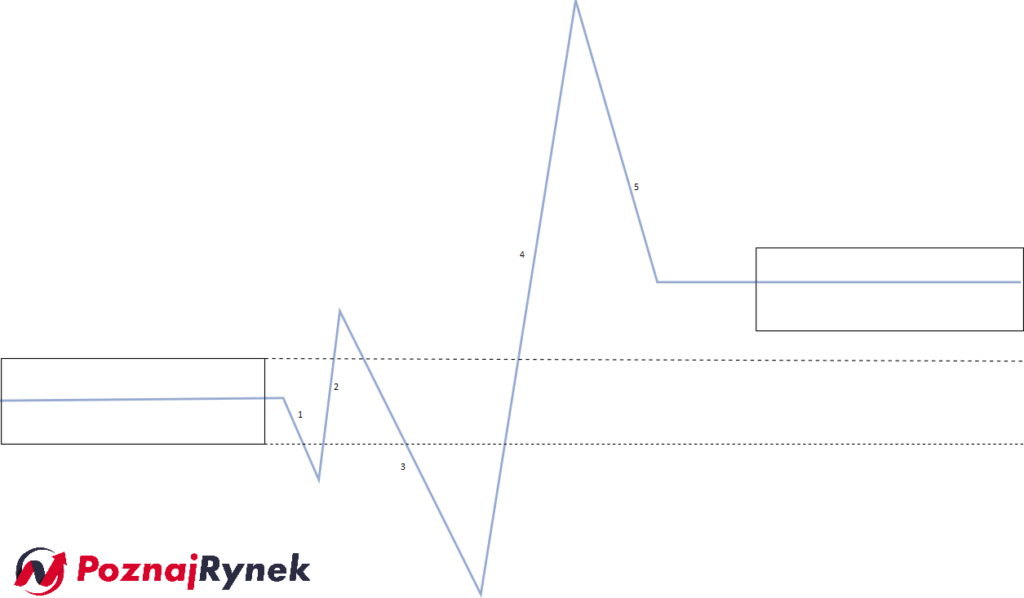

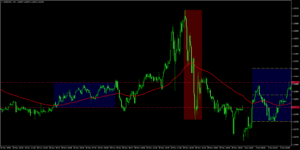

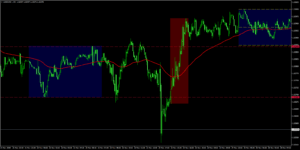

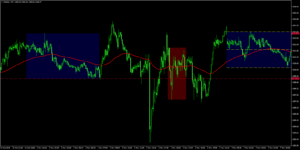

Pierwszym, podstawowym elementem strategii jest podział ruchu ceny na różne sesje. W moim przypadku oznaczana jest sesja azjatycka i amerykańska, sesja europejska jest czytelnie widoczna pomiędzy boksami azjatyckim i amerykańskim, fakt że zazębia się z sesją amerykańską nie ma tutaj zupełnie znaczenia, gdyż interesuje nas informacja, że sesja amerykańska się rozpoczyna, tego że europejska trwa od dobrych kilku godzin pewnie nie uda nam się przeoczyć.

Sesję rozpoczynam od oceny range w jakim poruszała się cena podczas sesji azjatyckiej, jeśli wspomniany range prezentuje wąski zakres ruchu ceny, instrument pozostaje w konkretnym dniu pod obserwacją. Zakres range nie powinien przekraczać 30 punktów, pipsów w zależności od instrumentu. Jeśli azjatycki range prezentuje duży zakres ruchu ceny, taki wykres w konkretnym dniu mnie nie interesuje. Można rzec – im większy range tym mniejsze szanse na znalezienie miejsca na rynku metodą CMM.

Podstawowe schematy

Nie szukaj realizacji fal 1:1 jak we wzorze

Należy zaznaczyć, że fale oznaczone na schematach jako 1 i 2 często są zastępowane falą 3 która rozpoczyna cykl. Zamiast 1-2-3-4-5 występuje 3-4-5. Aby wystąpiło 5 muszą pojawić się odpowiednie sygnały bo z założenia szukamy rozegrania w dwóch miejscach.

Najlepszym miejscem do rozegrania jest zakończenie fali 3 i rozegranie fali 4. Wraz ze wzrostem doświadczenia w ocenie rynku przy pomocy metodologii CMM, można próbować rozgrywać zakończenie fali 4, kontrując rynek i łapiąc się na falę 5. O ile głównie rozgrywamy zakończenie fali 3, aby zarobić na fali 4 co stanowi główne założenie metodologii. O tyle rozgrywanie fali 5 na zakończeniu fali 4 jest bardzo ryzykowne i wymaga odpowiedniego setupu psychicznego który gwarantuje szybką realizację ekstremalnie ciasnych Stop Lossów. Ogólnie cała strategia tego wymaga, bo jeśli ktoś pozwala sobie na rozgrywanie rynku bez użycia zleceń zabezpieczających, strategia nie ma najmniejszego sensu bo co z tego, że uda Ci się dziewięć razy rozegrać zyskowny setup na 50 czy 100 punktów/pipsów, jeśli dziesiąty setup pozbawi Cię zysku uzyskanego dzięki poprzednim setupom, mało tego zapewne oddasz z nawiązką.

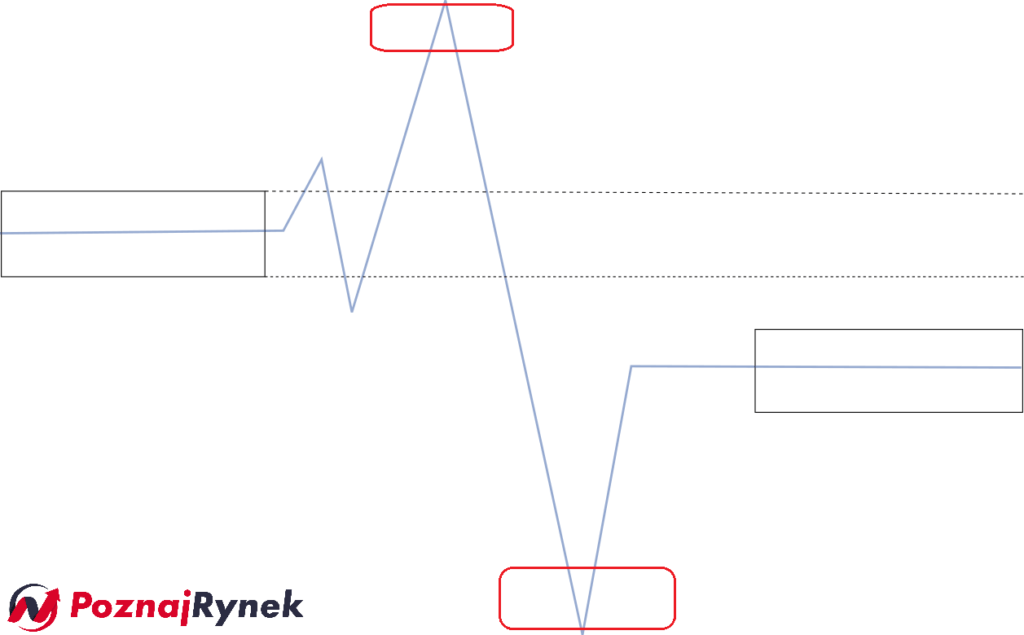

Jedyne miejsca w jakich możemy szukać wejścia na przykładzie powyższych obrazków, z zaznaczeniem, że drugie miejsce jest przeznaczone dla zaawansowanych.

Miejsce drugie pomijając większe ryzyko, oferuje też gorsze potencjalne stopy zwrotu. Dlatego w części pierwszej opisu metodologii CMM skupimy się wyłącznie na rozgrywce podstawowego setupu.

Szukanie zakończenia fali trzeciej.

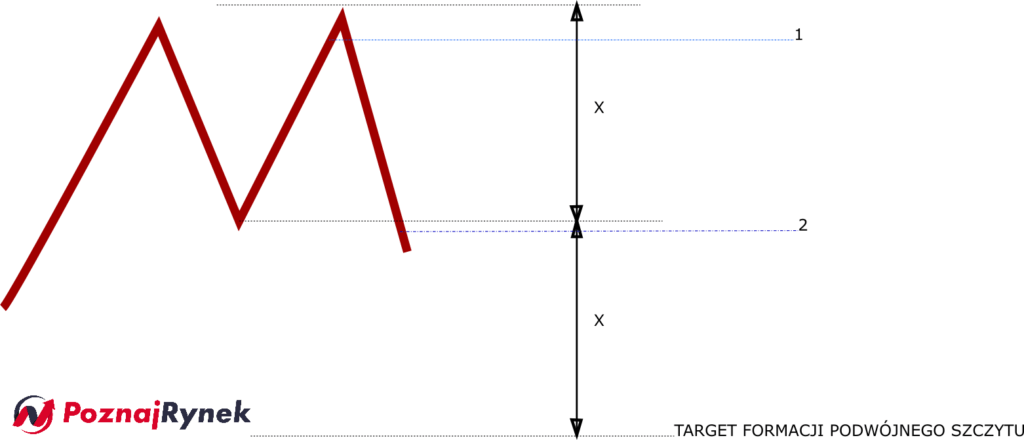

Najczęstszą formą zakończenia fali trzeciej i zwiastunem początku fali czwartej jest pojawiająca się formacja podwójnego szczytu/dołka. Czy wiesz, kiedy formacja podwójnego szczytu jest potwierdzona? Wiesz jaki jest jej zasięg? Postaram się przedstawić sposób w jaki ja podchodzę do potwierdzenia i zasięgu tej jakże popularnej formacji.

Target formacji podwójnego szczytu powinien zostać określony na podstawie zasięgu drugiego ramienia . Na obrazku widzicie oznaczenie “x”. Wysokość drugiego ramienia powinna równać się targetowi formacji podwójnego szczytu/dołka. W momencie gdy cena dotrze do targetu, nasze zlecenie zabezpieczamy na Break Even.

Istnieją dwa potencjalne miejsca do wejścia. Miejscem bezpieczniejszym dla mniej doświadczonych inwestorów będzie wejście na wysokości punktu “2”. Na tej wysokości następuje potwierdzenie formacji (do potwierdzenia formacji wrócimy jeszcze za chwilę).

Bardzo atrakcyjnym miejscem do wejścia jest okolica punktu oznaczonego na powyższym obrazku cyfrą “1”. Umiejętność wejścia w takim miejscu wymaga odpowiedniego doświadczenia w stosowaniu metodologii. Takich miejsc w ciągu kilku pierwszych godzin sesji europejskiej może być kilka. Mało wprawny inwestor z dużym prawdopodobieństwem otrzyma serię Stop Lossów, które mogą negatywnie wpłynąć na jego dalsze decyzje w ciągu dnia. Podkreślę więc, że z wielu powodów, bardziej bezpiecznym miejsce do rozegrania kontry będzie potwierdzenie formacji.

Punkt “1” może zaoferować bardzo dobry stosunek zysku do ryzyka. Dobre wejście pozwala użyć relatywnie małego Stop Lossa oraz szybko zabezpieczyć pozycję.

W jaki sposób, doświadczony trader znajduje wejście w punkcie “1”? Czynników jest wiele, najlepiej aby wystąpiło jak najwięcej z nich. Czynniki które wpływają na podjęcie decyzji o wejściu w punkcie “1” :

-dynamika tworzenia drugiego ramienia

-“skok” spreadu podczas re-testu szczytu/dołka

-odległość od zakresu ruchu cen wyznaczonego podczas sesji azjatyckiej

-inne (realizacja OB, test średniej w zależności z czym łączona jest metodologia – z czym jest łączona w moim przypadku opiszę wkrótce)

Musisz wiedzieć gdzie celujesz

Zanim wejdziemy w pozycję należy znać potencjalny target. Jest to niezwykle istotne w perspektywie osiągnięcia satysfakcjonującego współczynnika zysku do podejmowanego ryzyka.

Do wyznaczenia zasięgu używam wskaźnika ADR, nie ATR tylko ADR od Average Daily Range dla okresu czternastu ostatnich dni. Gdy cena osiąga poziom ADR w moim przypadku zlecenie jest natychmiast realizowane i zaczynam poszukiwać rozegrania fali numer 5 z mniejszym ryzykiem i niewielkim potencjalnym TP na zasadzie korekty.

Jeśli przewidujesz, że impuls będzie kontynuowany, można posłużyć się kroczącym zleceniem zabezpieczającym.

Ważne jest tło, a poszukiwanie realizacji cyklu, można rozszerzać poza interwały intraday. Szczególnie atrakcyjne w perspektywie metodologii CMM mogą być takie dni jak środa, czwartek i piątek. Gdy w poniedziałek i wtorek, rynek podążał w jednym kierunku, zachowujemy czujność i szukamy wejścia intraday zgodnie z prezentowanymi wyżej wzorami. Jeśli uda nam się złapać byka za rogi, możemy dołączyć do bardzo przyzwoitych ruchów. Można próbować rozkładać piramidę itd. Bardziej zachowawcze podejście nakazuje poczekać na środowe potwierdzenie odwrócenia znanego w metodologii jako MWR aby próbować dołączyć do rynku w czwartek i piątek.

Oczywiście wiele zależy od kondycji danego waloru, ale używając opisywanych założeń na przestrzeni ostatnich lat, kilka dni sprawiło, że pokochałem piątki.

Ważne

Strategia CMM to metodologia przeznaczona dla cierpliwych traderów, potrafiących kilka dni czekać na perfekcyjny setup. Inwestor musi być wybredny w wyborze setupów, konsekwentny w ich realizacji i obiektywny w ocenie obecnej na rynku sytuacji i dynamicznie zmieniających się warunków. Gdy jeden ruch potrafi zanegować dany setup, nie możesz pozostawać w pozycji licząc, że może jednak zawróci i to Ty będziesz miał rację. To rynek ma zawsze rację i nigdy nie staraj się z nim siłować na rękę bo skutki będą opłakane. Cykl będzie zawierał kilka części, w każdej z nich omówimy kolejne schematy, dziś poznaliście podstawowy schemat.

Istnieje wiele strategii, dających na rynkach przewagę. Możemy spotkać się z założeniami, jakoby analiza techniczna nie działała. Analiza techniczna działa, trzeba tylko dopracować swój styl, odpowiedni do swojej psychiki i oczekiwań względem rynku i nie dać się zwieść emocjom i często wygórowanym oczekiwaniom. Większość traderów nie posiada i nigdy nie posiadała opisanej strategii. Opisana strategia to jedno, jej konsekwentna realizacja to kolejny problem. Dziennik transakcyjny? Czy wiesz co to takiego?

Dlaczego tracimy?

1. Spisana i konsekwentnie stosowana strategia

2. Dziennik transakcyjny w którym skrupulatnie opisana jest każda transakcja, taki dziennik pozwala nam wyciągać wnioski, wracać do dziennika i analizować błędy celem optymalizacji założeń

3. Czarna lista – opisane największe błędy i porażki – dziennik bólu.

O ile opisany w punkcie trzecim dziennik nie jest niezbędny, o tyle punkt pierwszy i drugi to absolutne “must have” dla każdego tradera. Niestety większość czy to z braku czasu czy to z lenistwa takich ksiąg nie prowadzi. Dlatego statystyki są, jakie są.

Za każdym razem gdy rynek łapał mnie w swoje szpony i odjeżdżał mi powiększając stratę, nie stosowałem podstawowego założenia wypracowanej strategii.

Mogę udostępnić fajny skrypt check listy w której przed zawarciem transakcji masz do odznaczenia boxy, zawierające zdefiniowane przez Ciebie wcześniej pytania/kwestie.

Zawsze gdy rynek mi odjeżdżał wracałem do tej check listy i w pierwszym pytaniu uświadamiałem sobie, że tracę ponieważ złamałem pierwszą a zarazem podstawową zasadę strategii.

Poznaj siebie

Jestem osobą skłonną do pokazywania rynkowi jaki to jestem magik i był dość długi okres czasu kiedy nie stosowałem nawet SL. Jak się pewnie domyślacie rynek szybko sprowadził mnie do parteru i wytłumaczył ile w jego mniemaniu warte są moje umiejętności, a ile moja iluzorycznie silna psychika. Serie 500 transakcji ze skutecznością powyżej 90% kończyły się wyzerowaniem konta. Rynek jest świetnym oszustem, który sprawi, że uwierzysz w swoje ponadprzeciętne umiejętności. Tylko po to, aby za jakiś czas odebrać Ci to co otrzymałeś z wykorzystaniem Twojej pewności siebie, obracając ją przeciw Tobie.

W odpowiedzi na swoje skłonności musiałem dopracować metody w taki sposób aby wchodzić wyłącznie ze ściśle określonym Stop Lossem. Stosowanie odpowiedniego R:R okazało się dla mnie lekarstwem. Stosując R:R 1:10 wystarczy jedna udana próba na dziesięć abyś był na zero. Każdy wynik powyżej skuteczności 10% czyni Cię zyskownym. Domyślam się, że wielu z Was uzna za niemożliwe taki sposób rozgrywania rynku, jednak nie zamierzam Was przekonywać.

Na koniec dzisiejszego artykułu wrócimy do potwierdzenia formacji podwójnego szczytu/dołka. Potwierdzenie formacji następuje w podobny sposób, w jaki potwierdzenie wybicia wsparcia, czy też oporu. Podchodzę do tego znacznie inaczej aniżeli pewnie większość z Was

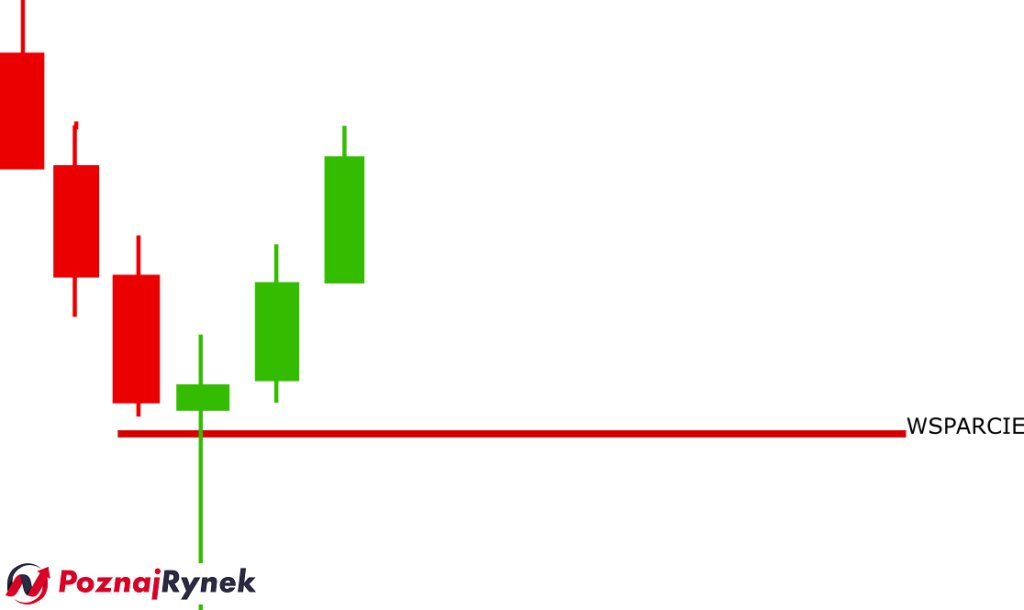

Na pierwszym obrazku wsparcie nie zostało wybite, a jedynie naruszone co nie jest tożsame z jego wybiciem. Poniższy obrazek z kolei przedstawia wybite wsparcie? Jak myślicie?

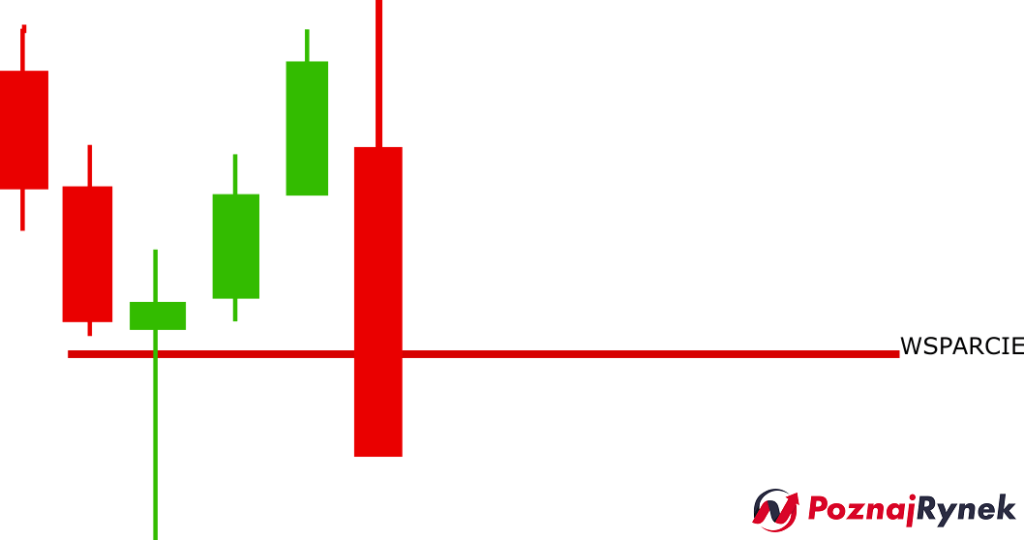

Otóż nie. To także nie jest w mojej metodologii wybite wsparcie. Mimo zamknięcia świecy poniżej linii wsparcia, wsparcie nie zostało wybite ponieważ aby zostało potwierdzone, świeca musi zamknąć się poniżej poprzedniej:

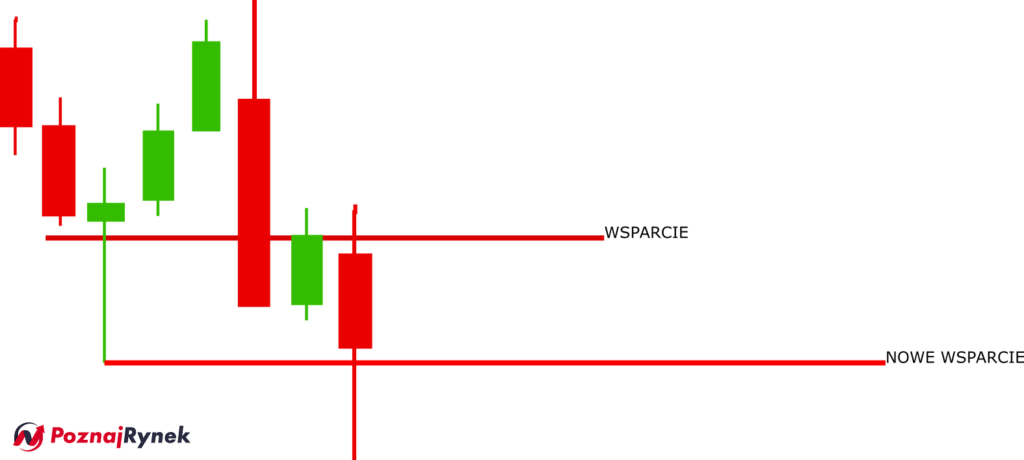

Nadal brakuje potwierdzenia, i obecne nowe wsparcie jest już nieaktualne, ponieważ aby wybicie zostało potwierdzone, świeca powinna zamknąć się poniżej nowego cienia:

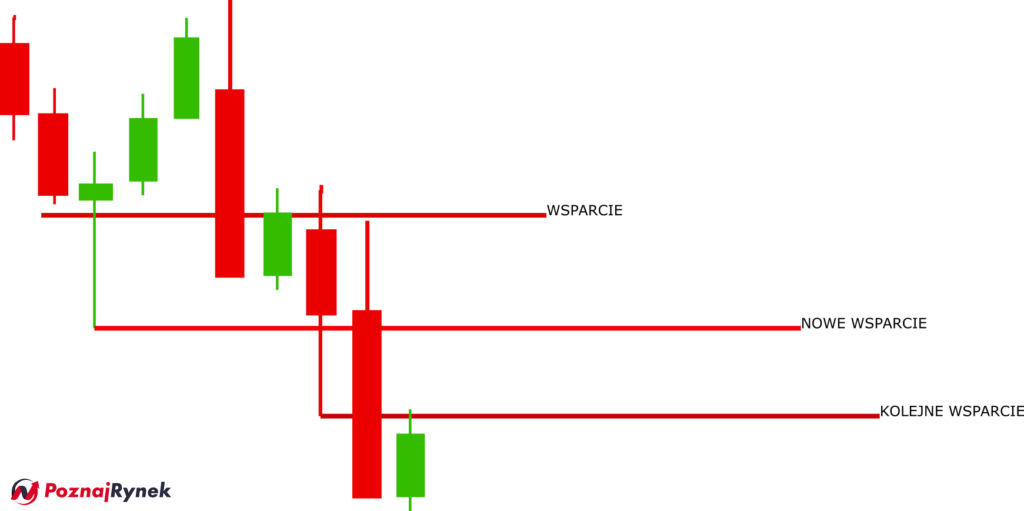

Tym razem świeca została zamknięta poniżej więc wybicie wsparcia możemy uznać za potwierdzone. I cały czas mówimy tutaj o wsparciu z pierwszego obrazka.

Podoba zasada tyczy się potwierdzenia formacji podwójnego szczytu, czy też dołka.

Daj znać jeśli chcesz aby seria była kontynuowana, zachęcam do komentowania i wyrażania swoich spostrzeżeń.

Na koniec kilka losowych przykładów, jednego z nich byliście świadkiem na żywo na telegramie, z rozegraniem S na Dax (wejście na czerwonej linii)

Cześć ,jak wyznaczasz potencjalne wejście w pozycję , gdy range jest do 30 punktów ,pipsów to np mierzysz to np fibo zewnętrzne 161 czy poprzez adr, na telegramie opisujesz punkty wręcz z aptekarską dokładnością bardzo mnie to ciekawi pozdrawiam i czekam na dalszą część

Sebastian wszystko będzie stopniowo przekazywane w kolejnych częściach. Najlepsza forma nauki, jeśli będę na żywym rynku opisywał na telegramie co robię i dlaczego. Strategia jest bardzo złożona i nie łatwo jest opisać proces decyzyjny dotyczący wejścia, bo jest elementem systemu ważnym elementem. Widzimy się na telegramie

Super artykul, czekam z niecierpliwością na kolejne wpisy. Pozdrawiam

Dzięki za artykuł, czy jest dostępny wskaźnik który rysuje boxy sesyjne?

Jak mozna dolaczyc do waszego telegrama?

Link do telegrama https://t.me/joinchat/KUfuCxUyiWy3_7fgBrUQZQ

Great write-up, I?¦m regular visitor of one?¦s blog, maintain up the nice operate, and It is going to be a regular visitor for a long time.

Witam Jak dołączyć do telegramu? Próbowałem wejść w powyższy link i niestety nie otwiera się strona.

Link działa bez zarzutu. Trzeba w niego wejść i kliknąć join group. Oczywiście zanim to się zrobi należy pobrać samą aplikację Telegram 😉

Bardzo dobrze się czytało i podsunęło kilka świeżych spojrzeń. Kiedy kolejna część opisu strategii? 🙂