Warunkiem koniecznym do sprawnego funkcjonowania na rynku Forex jest poznanie struktury oraz technicznych aspektów rynku. Do takich niewątpliwie zaliczamy modele funkcjonowania brokerów forex.

Według naszych obserwacji, niewiele osób poprawnie jest w stanie odpowiedzieć na pytanie kim jest broker Dealing Desk oraz No Dealing Desk. Jeżeli chcesz zająć się inwestycjami na poważnie, wiedza na temat funkcjonowania brokerów może mieć kolosalny wpływ na Twoje wyniki w długim terminie. Postaramy się pokrótce przedstawić każdego z tych brokerów oraz pokazać czym się charakteryzują, jakie są różnice między nimi i czy rzeczywiście broker może bezpośrednio wpływać na nasze wyniki.

DD – Dealing Desk Broker

Broker Dealing Desk często kojarzony jest z pełnym modelem biznesowym brokera co nie jest do końca prawdą. Pojęcie Dealing Desk odnosi się tylko to procesu realizacji zleceń. Egzekucja zleceń w tym modelu zakłada możliwość interwencji brokera, który decyduje o tym czy zlecenie wyjdzie i znajdzie drugą stronę transakcji, czy zostanie ustalona nowa cena którą klient będzie mógł zaakceptować bądź nie (pojęcie rekwotowania bądź odrzucenia zlecenia).

Ten rodzaj egzekucji zleceń jest typowy dla brokerów Market Maker. Broker działający w tym modelu jest animatorem rynku, który zazwyczaj tworzy drugą stronę transakcji klienta. Wystawiając zlecenie kupna, broker zajmie pozycje sprzedaży. Gdy chcesz coś sprzedać, broker wystawia zlecenie kupna. Tworzy to konflikt interesów na linii klient – broker wynikający z faktu, iż to właśnie broker jest drugą stroną transakcji.

W tym modelu to broker podaje ceny po których klient może otworzyć bądź zamknąć transakcję oraz po których pozycja klienta jest wyceniana. Inwestor wszystkie transakcje będzie zawierał z brokerem, a nie z rynkiem.

Wybierając brokera który działa w tym modelu, nasze zlecenia będą zostawały wewnątrz struktury brokera, a więc nie będą oddziaływały na zmiany ceny na rynku.

Model brokera w którym wszystkie zlecenia księgowane są w wewnętrznej strukturze brokera jest bardzo ryzykowny ze względu na trudność zarządzania ryzykiem. Broker taki musi stosować określone strategie zarządzania ryzykiem takie jak np. wewnętrzne zabezpieczenie pozycji poprzez dopasowanie przeciwnych zleceń składanych przez klientów. Ze względu na fakt, iż większość inwestorów indywidualnych traci pieniądze na tym rynku, model ten jest bardzo opłacalny dla brokerów.

Oczywistym jest zatem fakt, że model ten generuje konflikt interesów pomiędzy brokerem a klientem. Zyskowni klienci mogą sprawić, że brokerzy będą ponosić na nich straty. Inwestorzy handlujący u brokerów działających w modelu Market Maker zawsze obawiają się nieczystych zagrywek stosowanych przez niektórych brokerów w celu „pozbycia się problemu” zyskownych traderów.

A-book i B-book?

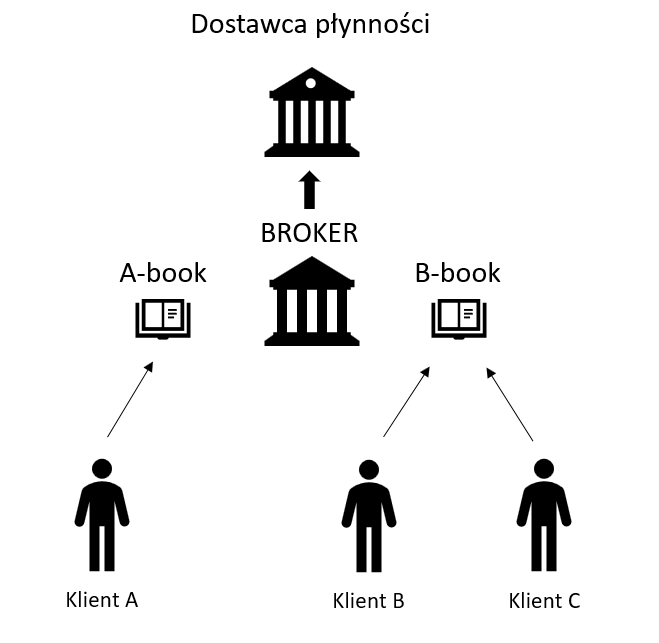

Uczciwi brokerzy Forex nie działają w modelu, w którym księgowanie wszystkich transakcji odbywa się wewnątrz swoich struktur. Najpopularniejszym jest model hybrydowy, który polega na księgowaniu transakcji po stronie A-book i B-book. Poniżej prezentujemy rysunek pokazujący model działania hybrydowego brokera.

To, po której stronie broker będzie księgował transakcję zależy od profilu danego inwestora.

Podstawowym sposobem księgowania transakcji jest B-book. To tutaj trafiają wszystkie transakcje, które księgowane są wewnątrz struktury brokera. Nie trudno dojść do wniosków, że jeżeli większość klientów traci, to transakcje z B-booka będą stanowić główne źródło zysku brokera. Klienci umieszczeni w tej grupie zazwyczaj korzystają z wysokiej dźwigni, grają małym depozytem oraz są zwolennikami strategii „ALL IN”.

Jeżeli natomiast broker widzi, że dany inwestor radzi sobie bardzo dobrze i większość transakcji jest zyskowna, jego transakcje trafiają bezpośrednio na rynek przez dostawcę płynności (A-book). Jeśli inwestor stale zarabia, trzymanie jego transakcji na B-book’u będzie stale przynosiło brokerowi straty.

Załóż konto w XTB

Załóż konto w XTB

Inwestuj w prawdziwe akcje z prowizją 0,2% min. 2,99 PLN oraz akcje zagraniczne z prowizją 0,12% min. 4,99 USD/EUR z brokerem X-Trade Brokers. Inwestuj w akcje Apple, Facebook, CD Projekt i wiele więcej.

Hybrydowy model brokera

Większość teraźniejszych brokerów działa w modelu hybrydowym, co jest w zupełności zrozumiałe. Umożliwia to brokerom Forex na zwiększenie rentowności oraz wiarygodności. W tym modelu brokerzy zarabiają nie tylko na inwestorach tracących swoje środki ale również na zarabiających inwestorach. Zlecenia tej grupy są wysyłane do dostawców płynności, a zarobkiem brokera jest różnica w spreadzie (Spread klienta – spread dostawcy = zysk brokera).

Model hybrydowy niekoniecznie jest złym tworem, którego mamy unikać jak ognia. Zyski płynące od tracących inwestorów umożliwiają brokerom na dostarczanie wszystkim klientom bardzo konkurencyjnych spreadów. Dodatkowo, wszyscy brokerzy działający w modelu Market Maker na terenie Unii Europejskiej posiadają ochronę przed saldem ujemnym.

Czy należy się bać modelu Market Maker?

Definitywnie nie. Brokerzy Market Maker oferują po pierwsze ochronę przed saldem ujemnym (czego nie doświadczymy u brokerów ECN) oraz wąskie spready (nie rozszerzające się w takim stopniu jak u brokerów ECN).

Na wielu grupach oraz forach można się spotkać z głosem, że brokerzy typu Market Maker ciągle stawiają przeszkody klientom w drodze do upragnionego bogactwa. Czy to prawda?

Trzeba się liczyć z tym, że ta grupa brokerów ma możliwość poruszania rynkiem ale uczciwy broker forex nigdy tego nie zrobi. Najwięcej zarzutów do grupy brokerów Market Maker jest w stosunku do zmiany warunków handlowania, tj. podwyższenie spreadu, zmniejszenie dźwignii, rekwotowania, opóźnienia w realizacji zleceń. Rzetelny broker jednak poinformuje Cię dużo wcześniej o zmianach w warunków handlu.

Przed rozpoczęciem handlu i wyborem brokera warto jest rozważyć wszystkie za i przeciw. Warto tutaj podkreślić, że model typu Market Maker nie jest złym wyborem. Wręcz przeciwnie. Jeśli dopiero zaczynasz na rynku Forex, powinieneś się mocno zastanowić właśnie nad takim brokerem.

I like this post, enjoyed this one thanks for putting up.